بحث الکترونیکى کردن امور به خصوص تجارت، یکى از مقولات بسیار مهم و اساسى است که باید از زوایاى گوناگون مورد توجه و تامل قرار گیرد. وقتى که موقعیت خودمان را در اقتصاد بین الملل مرور مى کنیم و عدم تحقق اهداف را تحلیل مى کنیم، یکى از گلوگاه هاى اساسى، توانایى اندک در استفاده از فرصت هایى است که مى تواند در کشور تحولات مثبت ایجاد کند.

وقتى که در عرصه جهانى دو انقلاب بزرگ، یعنى انقلاب فناورى اطلاعات و ارتباطات و انقلاب جهانى شدن را مرور مى کنیم، به این مى اندیشیم که براى بیشینه کردن یا حتى براى دستیابى به حد قابل قبول در زمینه حضور در اقتصاد بین الملل، باید از همه فرصت ها استفاده کنیم. به عبارتى همت خودمان را معطوف کنیم که باید با بهره گیرى از این فرصت ها، تبعات منفى را به حداقل ممکن کاهش دهیم و نیز از تبدیل فرصت ها به تهدیدها نیز جلوگیرى کنیم و بتوانیم جایگاه شایسته خودمان را پیدا کنیم. وقتى شاخص ها را مقایسه مى کنیم، مى بینیم که در برخى از شاخص ها سهم کوچکى داریم. مثلاً سهم ما در جمعیت جهان حدود یک درصد است. یا مثلاً از نظر مساحت یک درصد است به همین تناسب هم از نظر حضورمان در اقتصاد جهانى دوست داریم حداقل این سهم را داشته باشیم. نکته دوم که نگرانى ما را بیشتر مى کند، این است که سهم ما در یک روند نزولى طى دو دهه کاهش پیدا کرده است. این که سهم ما اکنون در حداقل هم نیست یک دغدغه و نگرانى است، اما این که با گذشت دو دهه کاهش پیدا کرده، نگرانى جدى ترى ایجاد مى کند. اکنون زمان آن است که از خود بپرسیم چرا؟ ما در پیدایى علل وقوع این موقعیت ممکن است دلایل زیادى را برشماریم و فهرست کنیم. اما از آنجا که قرار است راجع به حضورمان در بازار بین المللى بحث کنیم، نیازمند این هستیم که عوامل موثر در ایجاد این تعامل را نگاه کنیم. ما با مجموعه اى مواجه هستیم که داراى سلایق مختلف و با سرعت بسیار بالا در حال تحول است. با مجموعه اى که از فناورى اى بهره مند هستند که با روند نمایى در حال رشد است. با جوامعى روبه رو هستیم که به واسطه تحولات و نوآورى هاى خودشان، به شدت دارند هزینه هاى تولید کالا و خدمت را کاهش مى دهند و هم به خاطر بهره مندى از بازار مصرف و منابع کشورهایى مانند ما، چه منابع طبیعى و فیزیکى و چه منابع انسانى، دارند استفاده مى کنند و از این منابع مزیت نسبى خودشان را تبدیل به مزیت رقابتى مى کنند. با گذشت زمان نیز فاصله را کاهش و حضور خودشان را افزایش مى دهند. در مواجهه با این شرایط اگر ما هوشیارى لازم را به خرج ندهیم، همان طور که طى دو دهه قبل، سهم ما از ۴۹ صدم درصد به کمتر از ۴۳ صدم درصد کاهش یافته، باز هم این روند ادامه خواهد یافت. بدین روى باید به شدت به دنبال استفاده حداکثرى از فرصت هاى خلق شده در عرصه دانش و فناورى دنیاى پیرامون باشیم.

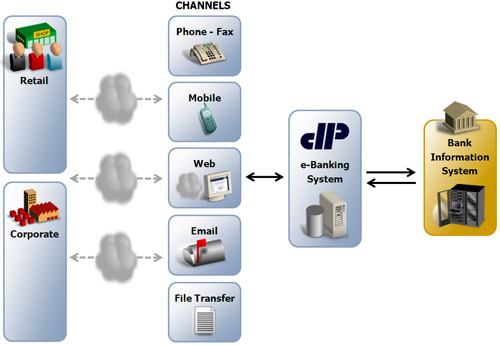

ما اگر بخواهیم در عرصه اقتصاد و تجارت از مزیت رقابتى بهره مند شویم و در اقتصاد بین الملل حضور یابیم و سهم مان را افزایش بدهیم، باید هزینه تمام شده تولید کالا و خدمت را کاهش بدهیم. باید ضریب انتشار اطلاعات مربوط به کالا و خدمت و مزایاى تولیداتمان اعم از کالا و خدمت را افزایش دهیم. باید فرصت هایى که امکان عرضه تولیداتمان در دنیاى بیرون را افزایش مى دهد، مورد استفاده قرار دهیم. براى این که به بهترین وجه در بازار بین الملل خودمان را نشان بدهیم، باید از چند مقوله اى که امروز در عرصه اقتصاد تجارى بین الملل به شدت مورد استفاده است و با روند نمایى در حال افزایش است، استفاده کنیم. باید روى پدیده تجارت الکترونیکى تمرکز کنیم. منظور از تجارت الکترونیکى کلیه امور مربوط به تجارت، اعم از جست وجو، مذاکره، انعقاد قرارداد و پرداخت در محیط الکترونیکى اعم از شبکه هاى اینترنتى و رایانه اى است. در این تعریف، از یک زاویه تجارت الکترونیکى یک مکعبى است که از تجارت سنتى تا تجارت خالص الکترونیکى در دو ضلع این مکعب باید حرکت کنند. از کالاها و خدمات فیزیکى گرفته تا دیجیتال. این یک زاویه تفکیک و تعمق است. یک زاویه دیگر درون بنگاه ها است که باید کسب و کار را نیز الکترونیکى کنیم. اینجا دادوستد الکترونیکى یکى از اجزاى این کسب و کار است، اما وقتى محیط را ما مى بینیم از کسب و کار الکترونیکى فراتر مى رویم. چرا که تجارت الکترونیکى مى تواند در سطح بین بنگاه هاى اقتصادى با مشترى، بین بنگاه هاى اقتصادى با هم، بین بنگاه هاى اقتصادى با دولت و بین دولت ها با یکدیگر باشد. یک سرى الزامات دیگرى نیز داریم که اساساً در قالب کسب و کار قابل محدود کردن نیست. لذا باید مجموعه اى از الزامات مترتب بر تجارت الکترونیکى را سازمان بدهیم.

وقتى که امروز بدبینانه ترین برآورد به ما مى گوید که تجارت الکترونیکى به طور متوسط در دوره زمانى سال هاى ۲۰۰۲ تا ۲۰۰۶ سالانه ۵۴ درصد رشد دارد، وقتى که آمارها براى برخى از کشورها بالاى ۱۰۰ درصد رشد قائل مى شوند، وقتى که مى بینیم خیلى از خرید و فروش ها در محیط الکترونیکى دارد صورت مى گیرد و اگر ما نتوانیم خودمان را در این عرصه وارد و از این محیط استفاده کنیم، فرصت هاى زیادى را از دست مى دهیم، پس بدین معناست که باید لوازم این حلقه بزرگ تجارت الکترونیکى را سازمان بدهیم. لوازم تجارت الکترونیکى در چند بخش تفکیک مى شود. بخشى برمى گردد به زیرساخت ها اعم از فنى، نیروى انسانى، حقوقى و قضایى. بخشى برمى گردد به لجستیک که در این بحث گمرک، حمل ونقل و بانکدارى را مى بینیم. اما در این میان بانکدارى الکترونیکى داراى نقش خاصى است. چرا که اساساً خلق پول براى تجارت بوده است. کافى است ما مرورى سریع داشته باشیم به سیر تحول تجارت. مى بینیم منهاى دوره اول زندگى بشرى که آن دوره اساساً مالکیت عمومى بوده، هنوز تفکیک حریم ها صورت نگرفته و مالکیت ها تفکیک نشده که داد و ستد موضوعیت پیدا کند، از آن پس مى بینیم تامین نیازها با مبادلات صورت مى گیرد.

در مراحل آغازین داد و ستد و معامله به صورت پایاپاى صورت مى گیرد، اما مشکلات فراوانى مبادلات پایاپاى بشر را به سمت ایجاد یک معیار واحد ارزش هدایت مى کند. به این ترتیب بشر به پول کالایى مى رسد. اما در گام بعدى بشر متوجه مى شود که این کالا به عنوان وسیله مبادله عیوب زیادى دارد. با سرعت پول کالایى تبدیل به پول فلزى مى شود. البته همه این کارها براى تسهیل تجارت است. بعد تبدیل به پول کاغذى مى شود تا به امروز که تبدیل به پول الکترونیکى مى گردد.

حالا در ایران اگر ما خواستار توسعه تجارت الکترونیکى هستیم، باید روى بانکدارى الکترونیکى بیشتر تمرکز کنیم و آن را مورد توجه قرار بدهیم. به دو دلیل روى بانکدارى الکترونیکى تاکید داریم. یکى این که مى خواهیم در این محیط در امور بانک ها گام هاى سریع تر و بلندترى برداریم. دوم این که این نظام بانکى ما متاسفانه گاه گاهى به خاطر غیررقابتى بودن کل سیستم، نیازمند دستورات مرجع بالاتر است. البته خوشبختانه در شوراى عالى بانک ها و مجمع عمومى بانک ها و حتى در دولت هم به شدت روى این مقوله تاکید مى شود. اما در ایران ما بیشتر نیاز داریم که بتوانیم این کار را انجام دهیم. پس ما باید این امر را با سرعت بیشتر انجام دهیم تا کار را به یک جاى مناسب برسانیم. چون پول الکترونیکى یک حلقه اى است در یک زنجیره بزرگ که اگر به این مهم دست پیدا کنیم، به تدریج به بقیه حلقه هاى مرتبط با آن نیز دست پیدا مى کنیم. اما اگر چنین نباشد، نمى توانیم از این الزامات استفاده بکنیم.

در سال ۲۰۰۴ برآورد مى شود که هر کاربر اینترنت به طور متوسط ۵۸۵ دلار پرداخت خود را به صورت برخط انجام بدهد. پیش بینى مى شود این رقم در سال ۲۰۰۸ به ۷۸۰ دلار، یعنى ۵/۱ برابر برسد. وقتى که ما پول را وسیله مبادله، وسیله ارزش گذارى و وسیله ذخیره مى دانیم، این تعریف براى انواع پول ها صادق است. از جمله کارت اعتبارى، کارت بدهى، کیف پول الکترونیکى و سایر کارت ها. انتشار پول الکترونیکى یکى از مقولات جدى است. وقتى پول غیرالکترونیکى مطرح مى شود، ناشر این پول یک مرجع است. به همین دلیل در تئورى هاى عرضه و تقاضاى پول، بحث عرضه را که مطرح مى کنند، یک خط عمودى برایش متصور مى شوند، چون معتقدند بانک مرکزى سیاستگزار اصلى میزان عرضه پول است، اما وقتى که همین را در محیط پول الکترونیکى بررسى مى کنند، به واسطه این که ناشر پول الکترونیکى دیگر فقط مراجع دولتى نیستند، یک تاثیر اساسى در مباحث مربوط به عرضه پول براى آن قائل مى شوند. انتشار پول الکترونیکى را نهادهاى جدیدى انجام مى دهند. علاوه بر بانک ها، موسساتى مثل ویزا و مسترکارت شرکت هاى ارتباطات راه دور، شرکت هاى فناورى اطلاعات مثل کیف دیجیتال یاهو و مایکروسافت این وظیفه و کارکرد را به عهده مى گیرند. بنابراین یک سرى مشکلاتى به وجود مى آید که در تجارت مورد توجه قرار مى گیرد. مثل این که آیا این نوع پول هاى منتشر شده در عملیاتى مثل اخذ و وصول مالیات، همان اعتبار را دارد.

آیا امنیت و اطمینان لازم را در مقوله مبادلات همان طور که ما براى پول منتشر شده توسط بانک مرکزى داشتیم، اینجا نیز داریم و اگر نه تجارت در مقیاس بزرگ را چگونه باید انجام دهیم؟ کاملاً درست است. آن اطمینان و امنیت را ندارد. اما چون فواید بى شمار دیگرى دارد، سعى مى کنیم با تعبیه سیستم هاى امنیتى حاشیه اى نگرانى ها را به حداقل کاهش دهیم تا بتوانیم از فواید آن بیشترین استفاده را بکنیم. پرسش دیگر این است که با این کار آیا نقش بانک مرکزى کاهش پیدا مى کند؟ پاسخ منفى است. از یک سو اساساً در کشورهایى مثل ما که موسسات خصوصى انتشار پول الکترونیکى از قوام لازم برخوردار نیستند، اتفاقاً بانک مرکزى با ورود سریع تر به این عرصه و با تجهیز خودش به واسطه اطمینانى که ایجاد مى کند و به واسطه امنیتى که پول منتشر شده توسط بانک مرکزى دارد، آن اقتدار خودش را حفظ مى کند. البته مفاهیمى مثل ذخیره قانونى که امروز بانک مرکزى روى آن مانور جدى مى کند، دیگر در این عرصه کارکرد خودش را از دست مى دهد. لذا همچنان بانک مرکزى به عنوان تولیت شوراى عالى بانک ها باید کارکرد خودش را داشته باشد که بتواند این کار را بکند. چون هنوز بحث نرخ بهره در این سیستم باید با حدود و دامنه اى که توسط بانک مرکزى تعیین مى شود کارش را انجام بدهد.

پرسش دیگر اینجاست که بانک مرکزى در ارتباط با تاثیرى که تغییر شکل پول به حالت الکترونیکى روى تقاضاى پول دارد، چه کار باید بکند؟ بانک مرکزى به واسطه ویژگى هایى که پول متعارف دارد، مثل امنیت، سهولت، مقبولیت و مسائل قانونى اش، باید تلاش بکند بخش خصوصى متولى نشر این پول باشد. بانک مرکزى نمى تواند این نقش خودش را ایفا کند و حضورش را در عرصه بازار پول حفظ کند. البته بحث هایى مثل کاهش حق ضرب، کاهش هزینه هاى مترتب بر این کار و کاهش ذخایر قانونى مواردى است که در ترازنامه بانک مرکزى تاثیرش را مى گذارد. یک نگرانى که وجود دارد و برخى از مقالات انتقادى که در زمینه مخاطرات پول الکترونیکى ارائه مى شود نیز روى آن تاکید دارند، روند الکترونیکى کردن بانک و تولید و تهیه پول الکترونیکى است. این نگرانى هایى که ممکن است نظام پولى ما را به هم بریزد، اساساً نگرانى بى اساسى است. به اعتقاد من یکى از بحث هاى جدى که ما در بانکدارى الکترونیکى باید داشته باشیم، بحث اتاق پایاپاى چک است که ما این را به شدت باید دنبال کنیم و این کار را انجام بدهیم. مرکز تسویه چک در بانک مرکزى امروز در ۱۵۰ شعبه کشور وجود دارد. اما یک نگرانى جدى و محورى این است که هیچ کدام مکانیزه و برخط نیستند.